Chứng khoán

Nhóm chỉ số Xu hướng Giá

1. Trung bình Trượt Giản đơn SMA

Đường Trung bình trượt Giản đơn: Simple Moving Average (“SMA”) là một chỉ số phản ánh xu hướng giá, chỉ số này loại bỏ các biến động lớn của giá chứng khoán hàng ngày và tạo ra đường giá chứng khoán mềm mại hơn. Cũng như các chỉ số kỹ thuật khác, đường trung bình trượt giản đơn được xây dựng dựa trên giá chứng khoán và do đó nó có độ trễ so với mức giá chứng khoán hiện tại. Tuy nhiên, thông tin này cung cấp những tín hiệu cực kỳ hữu ích.

Quý vị có thể xây dựng đến 3 đường trung bình trượt giản đơn trên một biểu đồ và quý vị cũng có thể thay đổi khung thời gian cho mỗi đường. Ví dụ, nếu quý vị muốn hiển thị 3 đường trung bình trượt giản đơn trên một biểu đồ, quý vị có thể chọn khung thời gian 30, 50 và 200. Điều này có nghĩa là đường trung bình trượt giản đơn đầu tiên (với khung thời gian 30) trung bình hóa biến động của giá chứng khoán cho khoảng thời gian 30 ngày vừa qua, đường trung bình trượt giản đơn thứ hai trung bình hóa biến động của giá chứng khoán cho 50 ngày vừa qua và tương tự là đường trung bình trượt giản đơn thứ ba trung bình hóa giá chứng khoán trong 200 ngày vừa qua.

Việc sử dụng những đường trung bình trượt là cách rễ nhất để xác định hướng biến động giá của giá chứng khoán. Nếu trung bình trượt đang nhích lên có nghĩa là chứng khoán đó có chiều hướng đi lên. Ngược lại, nếu trung bình trượt đi xuống dưới, giá chứng khoán có chiều hướng giảm. Dĩ nhiên, khung thời gian của đường trung bình trượt ảnh hưởng lớn thông tin phản hồi và mức độ giao động của đường trung bình trượt.

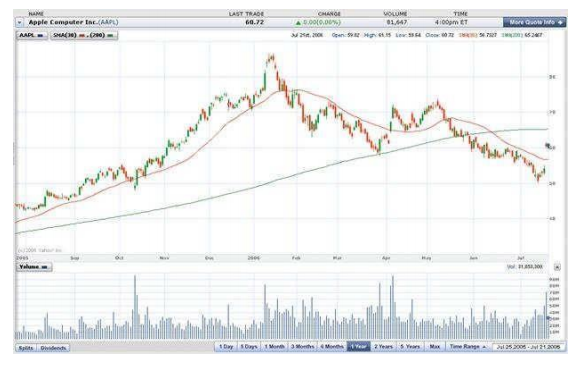

Một đường trung bình trượt có khung thời gian ngắn hơn – ví dụ như trung bình trượt giản đơn 30 ngày sẽ phản ánh biến động giá chứng khoán trong thời gian gần đây nhiều hơn so với một đường trung bình trượt có khung thời gian dài hơn chẳng hạn như trung bình trượt giản đơn 200 ngày. Quý vị có thể xem trong biểu đồ phía dưới của cổ phiếu AAPL. Trung bình trượt 30 ngày thể hiện bằng màu đỏ thể hiện sự biến động giá gần đây nhất nhiều hơn so với đường trung bình trượt 200 ngày có màu xanh. Cũng theo biểu đồ này thì đường trung bình trượt giản đơn 30 ngày có xu hướng đi xuống trong khi đường trung bình trượt giản đơn 200 ngày có xu hướng đi lên.

2. Trung bình Trượt Cấp số Nhân EMA

Cũng giống như đường Trung bình trượt Giản đơn(SMA), Đường Trung bình trượt cấp Số nhân (Exponetial Moving Averages EMA) loại bỏ biến động giá chứng khoán hàng ngày và tạo ra một đường chạy cùng phía trên giá chứng khoán. Điểm khác biện giữa EMA và SMA là yếu tố gia quyền. Giá chứng khoán càng gần đây nhất thì càng được phản ánh nhiều hơn trong đường EMA. Còn đối với đường Trung bình Trượt Giản đơn thì giá chứng khoán có tầm quan trọng ngang như nhau trong cả khung thời gian đã lựa chọn.

Quý vị có thể xem sự khác biệt do yếu tố gia quyền được thể hiện cho khung thời gian giống nhau cho thời gian 200 ngày cho biểu đồ cổ phiếu AAPL dưới đây. Chỉ đơn giản thay đường Trung bình Trượt Giản đơn SMA bằng Trung bình Trượt cấp Số nhân EMA, Đường Trung bình Trượt EMA 200 ngày này dịch chuyển thấp xuống phía dưới. Trong khi với SMA 200 ngày chạy ở phía trên.

Khi xem xét nên dùng SMA hay EMA? Quý vị cần tự hỏi xem liệu mức độ chấp nhận mạo hiểm trong đầu tư. Những nhà đầu tư mạo hiểm thường ưa thích dùng Trung bình Trượt Gia quyền trong khi Trung bình Trượt Giản đơn phù hợp hơn với những nhà đầu tư ít mạo hiểm hơn.

Dù lựa chọn trung bình giản đơn hoặc trung bình nhân với khung thời gian ngắn hay dài, quý vị phải thực hiện mua bán chứng khoán dựa trên xu hướng giá mà quý vị đang phân tích.

3. Dải Biên độ Biến động giá Bollinger

Dải Biên độ biến động giá Bollinger tạo ra một vùng bao phủ xung quanh đường Trung bình Trượt Giản đơn (“SMA”). Dải biên độ Bollinger được xác định dựa trên mức biến động (volatility) của giá chứng khoán. Khi giá chứng khoán biến động mạnh, dải Bollinger sẽ phình to hơn và ngược lại khi giá chứng khoán biến động ít hơn, dải Bollinger sẽ dần thu hẹp lại.

Trong các biểu đồ phân tích kỹ thuật, dải Bollinger được xây dựng với các thông số ngầm định là 20 và 2. Tức là dựa trên Đường Trung bình Trượt giản đơn 20 ngày và khoảng rộng của dải là 2 lần của độ lệch chuẩn (standard deviation). Quý vị nên giữ nguyên các thông số ngầm định này khi khi sử dụng chỉ số này.

Hơn nữa, khi hiển thị chỉ số dải Bollinger trên biểu đồ, quý vị nên hiển thị cả đường SMA 20 ngày do đó quý vị có thể hiển thị sự tương tác giữa dải Bollenger và đường SMA 20 ngày.

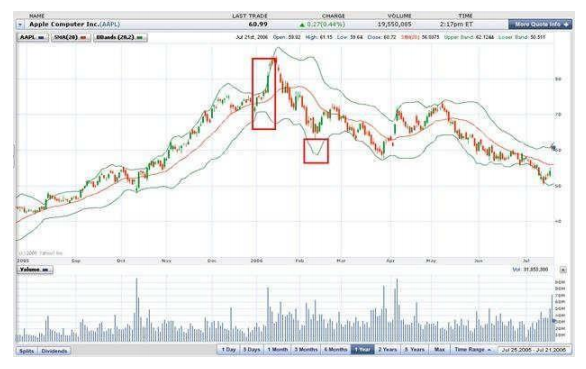

Rất nhiều nhà đầu tư sử dụng dải Bollinger để dự đoán mức độ biến động giá cổ phiếu và xác định khi nào đường trung bình trượt giản đơn SMA sẽ đổi chiều. Ví dụ, nếu quý vị phát hiện thấy hai đường biên dải Bollinger dịch chuyển ra xa nhau và bắt đầu di chuyển theo hai hướng đối lập và quý vị biết rằng giá cổ phiếu vừa biến động mạnh. Để xác định khi nào thì biến động giá cổ phiếu đó chấm dứt, quý vị có thể quan sát đến đường biên dải Bollinger mà đang dịch chuyển cùng hướng với giá chứng khoán. Khi dải này bắt đầu chuyển hướng và có xu hướng hội tụ với dải đối lập, tức là sự biến động của giá cổ phiếu hiện tại đang mất dần sức mạnh. Quý vị có thểm tham khảo tình huống của AAPL trong giữa tháng 2.

4. Chỉ số Báo hiệu Giá Đảo chiều Parabolic SAR

Parabolic SAR là chỉ số xu hướng giá có thể giúp quý vị xác định khi nào thì bán cổ phiếu. SAR được viết của cụm từ tiếng Anh “Stop And Reverse” tức là “Dừng và Đổi chiều” khi quý vị quan sát thấy giá chứng khoán cắt đường Parabolic SAR, khi đó quý vị có thể xem xét bán cổ phiếu. Quý vị có thể hình dung chỉ số này như một công cụ kỹ thuật để cắt lỗ trong đầu tư của mình.

Cũng giống như dải Bollinger, quý vị nên để các tham số định dạng chuẩn khi vẽ chỉ số này. Chúng ta hãy xem chỉ số này được dùng thế nào. Đường Parabolic SAR sau khi chuyển hướng lên phía trên hay xuống phía dưới giá cổ phiếu, nó sẽ tiến gần và dịch chuyển sát hơn với đường giá cổ phiếu cho đến khi cắt đường này. Đường Parabolic SAR sẽ trượt về phía bên kia đường giá cổ phiếu và quay lại bắt đầu một kịch bản tương tự.

Khi quý vị dùng đường Parabollic SAR như một chỉ số cắt lỗ, quý vị sẽ không bao giờ giữ cổ phiếu đó khi quý vị biết rằng chỉ số này đang cho tín hiệu là bạn nên bán cổ phiếu. Tuy nhiên, chỉ số này cũng có hạn chế của nó đó là nó có thể làm quý vị bán cổ phiếu trong lúc nó chỉ là một tín hiệu tạm thời giảm giá trước khi tiếp tục tăng cao hơn trước như là trường hợp của cổ phiếu của AAPL diễn ra trong Tháng 11 như trong biểu đồ sau:

2 Th2 2018

14 Th12 2020

12 Th12 2020

14 Th12 2020

12 Th12 2020

12 Th12 2020