Đầu tư tài chính

Ước tính các yếu tố trong việc định giá cổ phiếu nước ngoài

1. Tỷ suất lợi tức yêu cầu của nhà đầu tư

Ba nhân tố ảnh hưởng đến tỷ suất lợi tức yêu cầu của nhà đầu tư (k) là:

- Tỷ suất phi rủi ro thực của nền kinh tế (RRFR);

- Tỷ lệ lạm phát kì vọng E(I);

- Phần bù rủi ro và phí rủi ro.

2. Ước lượng TS lợi tức kỳ vọng cho chứng khoán nước ngoài

Tỷ lệ lạm phát: Để ước lượng NRFR cho một quốc gia, cần phải ước lượng tỷ lệ lạm phát và điều chỉnh NRFR. Mặc khác, tỷ lệ lạm phát ở các nước khác nhau sẽ khác nhau.

![]()

Phần bù rủi ro: Phụ thuộc vào 5 yếu tố rủi ro giữa các quốc gia. Đó là rủi ro kinh doanh, rủi ro tài chính, rủi ro thanh khoản, rủi ro tỷ giá hối đối và rủi ro quốc gia.

Rủi ro kinh doanh: Xảy ra do sự thay đổi hoạt động kinh tế trong nước và sự thay đổi đòn bẩy hoạt động của công ty.

Rủi ro tài chính: Các công ty ở những quốc gia khác nhau có mức độ rủi ro tài chính khác nhau. Ví dụ, các doanh nghiệp ở Nhật sử dụng đòn bẩy tài chính nhiều hơn các doanh nghiệp Mỹ hoặc các doanh nghiệp ở Anh.

Rủi ro thanh khoản: Các thị trường khác nhau sẽ có mức độ rủi ro thanh khoản khác nhau. Ví dụ: thị trường vốn ờ Mỹ có tính thanh khoản nhất thế giới, tiếp theo là thị trường Nhật và thị trường Anh. Ngược lại, thị trường đang phát triển kém thanh khoản hơn và nhà đầu tư cần tăng thêm phần bù rủi ro khi đầu tư vào cổ phiếu.

Rủi ro tỷ giá: Khi đầu tư, nhà đầu tư cũng phải ước lượng rủi ro tỷ giá. Đó là sự không chắc chắn về lợi tức tăng thêm gây ra bởi việc thay đỗi tỳ giá hối đoái. Ngược lại, ở một số quốc gia, sự biển động lớn của tỷ giá hối đoái cho thấy sự chênh lệch lớn giữa lợi tức nội địa cho quốc gia và lợi tức trong đồng ngoại tệ.

Các quốc gia khác nhau có sự biến động tỷ giá hổi đoái khác nhau. Khi sự thay đổi không chắc chắn của tỷ giá trong tương lai càng lớn thì rủi ro tỷ giá hối đoái của quốc gia đó càng lởn.

Rủi ro quốc gia: Bắt nguồn từ các sự kiện không mong đợi, như là sự biến động đột ngột trong môi trường kinh tế và chính trị của quốc gia đó. Sự rối loạn về chính trị hay sự thay đổi trong môi trường kinh tế tạo ra sự không chắc chán khi đầu tư vào quốc gia này. Trước khi đầu tư vào một quốc gia nào, nhà đầu tư phải định giá lợi tức yêu cầu tăng thêm để chấp nhận sự không chắc chắn đó. Đó là những biến động không lường trước như: bất ổn chính trị, kinh tế dẫn đến đồng nội tệ bị mất giá; chiến tranh, thiên tai,…

Do đó, khi ước lượng tỷ suất lợi tức kỳ vọng trong việc đàu tư nước ngoài, nhà đầu tư cũng phải xác định phần bù rủi ro ở từng quốc gia đầu tư.

2. Tỷ lệ tăng trưởng kỳ vọng

Khi tính tỷ suất lợi nhuận kỳ vọng, nhà đầu tư phải ước lượng tỳ lệ tăng trưởng của dòng tiền, thu nhập và cổ tức. Mô hình định giá cổ phiếu

phố thông phụ thuộc lớn vào việc ước lượng tốt tỷ lệ tăng trưởng (g).

Nguyên tắc ưó’c tính tốc độ tăng trưởng CO’ bản: Tỷ lệ tăng trưởng của cổ tức sõ phụ thuộc vào tỷ lệ tăng trưởng thu nhập và tỷ lệ chi trả cổ tức cho cô đông.

Trong ngán hạn, cổ tức có thể tăng nhanh hon hay chậm hon thu nhập là do công ty thay đổi tỷ lệ chi trả cổ tức. Ví dụ, khi thu nhập của công ty tăng trưởng ở mức 6%/năm và trích 50% thu nhập chi trả cổ tức, thì cố tức của công ty cũng sẽ tăng ở mức 6%/năm. Mặc khác, thu nhập của công ty tăng trưởng ở mức 6%/năm và tăng tỷ suất chi trả cổ tức, ưong suốt thời gian tỷ suất chi trả cổ tức tăng, cổ tức sẽ tăng nhanh hon thu nhập. Ngược lại, nếu công ty giảm tỷ suất chi trả cổ tức, cổ tức sẽ tãng chậm hơn thu nhập thời điểm đó. Sự chênh lệch trong tỷ lệ tăng trưởng này có thể tiếp tục trong thời gian bao lâu, hầu hết các nhà đầu tư nhận định rằng tỷ suất chi trả cổ tức dài hạn là khá ổn định. Do đó, phân tích tỷ lệ tăng trưởng của cổ tức sẽ là phân tích tỷ lệ tăng trưởng thu nhập vốn cổ phần. Những thu nhập này là nhân tố chính ảnh hưởng dòng tiền hoạt động hoặc dòng tiền tự do của công ty.

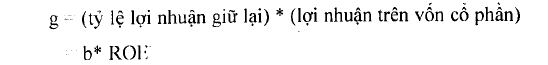

Khi công ty giữ lại lợi nhuận để tái đầu tư, nếu tỷ suất thu thập tạo ra từ lợi nhuận giữ lại lớn hơn so với việc không dùng lợi nhuận để tái dầu tư, tổng thu nhập của công ty sẽ tăng. Như vậy, thu nhập của công ty tăng là phụ thuộc vào (1) tỷ lệ thu nhập công ty giữ lại và tái đầu tư vào tài sản mới và (2) tỷ lệ lợi tức công ty kiếm được trên những tài sản mới dó. Đặc biệt, tỷ lệ tăng trưởng (g) của vốn cổ phần (thu nhập trên cổ phần – không tài trợ bằng nguồn tài chính nào khác bên ngoài) = phần trăm thu nhập ròng được giữ lại (tỷ lệ lợi nhuận giữ lại = 1 – tỷ lệ chi trả cổ tức) nhân với tỷ lệ lợi nhuận trên vốn cổ phần.

Do dó, công ty có thể tăng tỷ lệ tăng trưởng bằng cách tăng tỷ lộ lợi nhuận giữ lại (giảm tỷ lệ chi trả cổ tức) và đầu tư cho các dự án. Mặt khác, công ty có thể duy trì tỷ lệ giữ lại nhưng vẫn tăng được ROE nếu thu nhập giữ lại tái đầu tư vào tài sản mới làm tăng thu nhập của công ty.

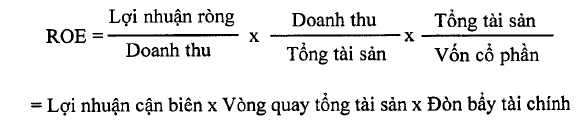

Phân tích ROE: Là tỷ số thu nhập trên vốn của cổ đông, chỉ số này cho biết khả năng sinh lợi từ một đơn vị giá trị vốn cổ đông. ROE càng cao thì khả năng sinh lời trên một đơn vị vốn chủ sở hữu càng lớn và cổ phiếu càng hấp dẫn, có thể đánh giá ROE theo tiến trình về thời gian và so sánh giữa các công ty.

Sự thay đổi ROE của doanh nghiệp là do sự thay đổi kết quả hoạt động của công ty hoặc đòn bẫy tài chính của công ty.

Lợi nhuận ròng Doanh thu Tổng tài sản

Ba nhân tố ảnh hưởng đến ROE của công ty là lợi nhuận cân biên, vòng quay tổng tài sản và đòn bẩy tài chính cỏ nghĩa là để tăng hiệu quả sản xuất kinh doanh (tức là gia tăng ROE) doanh nghiệp có 3 sự lựa chọn cơ bản là tăng một trong ba yếu tố trên. Vì là quan hệ số nhân, sự tăng lên của bất kì nhân tố nào trong ba nhân tố ưên cũng dẫn đến sự tăng lên của ROE. Hai nhân tố lợi nhuận cận biên và vòng quay tổng tài sản phản ánh kết quả hoạt động và nhân tố thứ ba cho biết chính sách tài chính của công ty.

Tỷ số hoạt động đầu tiên, lợi nhuận cận biên, chỉ ra lợi nhuận trong kinh doanh của công ty. Tỷ lệ này thay đổi theo thời gian và bị ảnh hưởng bởi chu kỳ kinh doanh của công ty. Đối với các công ty đang phát triển, nó là một nhân tố trong số các nhân tố đầu tiên bị giảm bởi vì tính cạnh tranh tăng làm tăng sự cung cấp sản phẩm hoặc dịch vụ và giảm giá bán sản phẩm, làm giảm lợi nhuận cận biên. Hơn nữa, trong thời kì suy thoái, lợi nhuận cận biên giảm vì sự giảm giá bán hàng hoặc tỷ lệ phần trăm chi phí cố định cao hơn làm doanh thu thấp hơn. Như vậy, Công ty có thể gia tăng khả năng cạnh tranh nhằm nâng cao doanh thu và đồng thời tiết giảm chi phí nhằm gia tăng lợi nhuận ròng biên.

Như vậy, đối với nhân tố thứ nhất: Thu nhập ròng/tổng doanh thu hay (lợi nhuận biên P/E): cho biết một đồng doanh thu của công ty sỗ tạo ra bao nhiêu đồng lợi nhuận, chỉ số này thay đổi theo thòi gian. Khi các công ty cạnh tranh với nhau chúng sẽ tăng việc cung ứng hàng hóa, dịch vụ và cắt giảm giá bán, làm giảm lợi nhuận biên.

Nhân tổ thứ hai, vòng quay tổng tài sản, là nhân tố phản ánh hiệu quả hoạt động và nhu cầu về tài sản, vốn của công ty. Các ngành khác nhau sẽ có tỷ lệ này khác nhau. Công ty có thể nâng cao hiệu quả kinh doanh bằng cách sử dụng tốt hơn các tài sàn sẵn có của mình nhằm nâng cao vòng quay tài sản. Hay nói một cách dễ hiểu hơn là công ty cần tạo ra nhiều doanh thu hơn từ những tài sản sẵn có. Một ví dụ đơn giản và khá thú vị có thể minh chứng cho điều này là giả sử bạn có một cửa hàng mặt phố nhỏ, buổi sáng bạn bán đồ ăn sáng, buổi trưa bạn bán cơm bình dân cho dân văn phòng và buổi tối bạn bán cà phê. Như vậy với cùng một tài sản là cửa hàng bạn đã gia tăng được doanh thu nhờ biết bán những thứ cần thiết vào thời gian thích họp.

Như vậy, nhân tố thứ hai: Tổng doanh thu / tổng tài sản(ROA): cho biết khả năng sinh lợi từ một đơn vị giá trị tài sản. Neu ROA cao thì công ty đỏ có nhiều triển vọng, thu hút các nhà đầu tư mua chứng khoán.

Hai nhân tố (lợi nhuận cận biên, vòng quay tổng tài sản) = hệ số thu nhập trên tài sản của công ty (ROA), chỉ số phản ánh hiệu quả của công ty trong việc sử dụng tài sản để kiếm lời.

Nhân tổ thứ ba, Hệ số tổng tài sãn/vốn cổ phần chính là đòn bẩy tài chính. Hệ sổ này xuất hiện khi công ty quyết định tài trợ cho phần lớn tài sản của mình bằng nợ vay. Các công ty chi làm điều này khi nhu cầu vốn cho đầu tư của doanh nghiệp khá cao mà vốn chủ sở hữu không đủ để tài trợ. Khoản nợ vay của công ty sẽ trở thành khoản nợ phải trả, lãi vay được tính dựa trên số nợ gốc này. Một doanh nghiệp chi sử dụng nợ khi nỏ có thể tin chắc rằng tỷ suất sinh lợi trên tài sàn cao hơn lãi suất vay nợ. Như vây, công ty có thể nâng cao hiệu quả kinh doanh bằng cách nâng cao đòn bẩy tài chính hay nói cách khác là vay nợ thêm vốn để đầu tư. Nếu mức lợi nhuận trên tổng tài sàn của doanh nghiệp cao hơn mức lãi suất cho vay thì việc vay tiền để đầu tư của doanh nghiệp là hiệu quả.

Như vậy, nhân tổ thứ ba: Tổng tài sản/vốn cổ đông cho biết khả năng sinh lợi tài sàn trên một đơn vị giá trị vốn cổ đông. Chi sổ này càng cao thì cổ phiếu công ty đó sẽ hấp dẫn và thu hút nhiều nhà đầu tư.

Một công ty đồng thời có tỷ lệ đòn bẩy hoạt động và đòn bẩy tài chính cao thì sẽ rất rủi ro. Tỷ lệ đòn bẩy hoạt động cao có nghĩa là doanh nghiệp đang tạo ra ít doanh thu nhưng có lợi nhuận biên tế trên mỗi đơn vị sản phẩm cao. Điều này tiềm ẩn rủi ro cho việc dự báo chính xác doanh thu trong tương lai. Chi cần một sự sai lệch nhỏ trong dự báo doanh thu so với thực tế diễn ra đã có thể tạo ra một khoảng cách sai lệch đáng kể giữa dòng tiền thực tế và dòng tiền theo dự toán. Điều này rất quan trọng, nó có thể sẽ ảnh hưởng lớn đến khả năng hoạt động của công ty trong tương lai. Rủi ro doanh nghiệp gặp phải sẽ tăng lên cực đại khi tỷ lệ đòn bẩy hoạt động cao kết hợp thêm với tỷ lệ đòn bẩy tài chính cao trong khi tỷ suất sinh lợi trên tài sản không cao hơn mức lãi suất vay nợ. Từ đó có thể làm giảm tỷ suất sinh lợi trên vốn chủ sở hữu (ROE) và lợi nhuận của doanh nghiệp, dẫn đến rủi ro tài chính cho các cổ đông.

Khi áp dụng công thức DuPont vào phân tích các nhà phân tích nên tiến hành so sảnh chỉ tiêu ROE của doanh nghiệp qua các năm. Sau đó phân tích xem sự tăng trưởng hoặc tụt giảm của chỉ số này qua các năm bắt nguồn từ nguyên nhân nào trong ba nguyên nhân kể trên từ đó đưa ra nhận định và dự đoán xu hướng của ROE trong các năm sau.

Ví dụ nhà phân tích nhận thấy chỉ tiêu ROE tăng vọt qua các năm xuất phát từ việc Doanh nghiệp sử dụng đòn bẩy tài chính ngày càng tăng thì nhà phân tích cần tự hỏi xem liệu xu hướng này có tiếp tục được hay không? Lãi suất trong các năm tới có cho phép Doanh nghiệp tiếp tục sử dụng chiến lược này không? Khả năng tài chính của Doanh nghiệp có còn đàm bảo an toàn không?

Nếu sự gia tăng ROE đến từ việc gia tăng lợi nhuận cận biên hoặc vòng quay tổng tài sàn thì đây là một dấu hiệu tích cực. Tuy nhiên, các nhà phân tích cần phân tích sâu hơn. Liệu sự tiết giảm chi phí của doanh nghiệp có thể tiếp tục diễn ra không và nó bắt nguồn từ đâu? Doanh thu có tiếp tục tăng không với cơ cấu sản phẩm của Công ty như hiện nay và sẽ tăng ở mức nào?

Để hiểu ROE này, cần phải xem xét kết quả trong quá khứ, sự kỳ vọng của công ty, ước lượng ba nhân tố và từ đỏ mới ước lượng ROE của công ty. Ước lượng ROE này kết hợp với tỷ lệ lợi nhuận giữ lại kỳ vọng của doanh nhiệp sẽ quyết định khả năng tăng trưởng tiềm năng của công ty trong tương lai. Cuối cùng, cần phải ước tính tỳ lệ tăng trưởng và khoảng thời gian cho sự tăng trưởng đó (doanh nghiệp có thể duy trì tỷ lệ tăng trường này bao lâu). Tỳ lệ tăng trưởng càng cao thì càng có ý nghĩa trong việc ước lượng thời gian tăng trường.

Vì vậy, xem xét Chứng khoán các công ty nước ngoài cần chú ý:

- Tỷ lệ giữ lại là khác nhau giữa các quốc gia do khác biệt về cơ hội đầu tư của quốc gia. Ví dụ, các công ty ở Nhật Bản có tỷ lệ lưu giữ cao hơn so với các công ty ở Hoa Kỳ, trong khi tỷ lệ giữ lại ở Pháp là thấp hơn nhiều.

- Lợi nhuận ròng của các công ty nước ngoài có thể khác nhau vì nguyên tắc hạch toán kế toán có thể khác nhau.

- Tổng doanh thu, tổng tài sản tương tự có thể khác nhau giữa các nước vì cách hạch toán kế toán giá trị tài sản, chi phí hoặc giá trị thị trường là khác nhau.

- Tổng tài sản/vốn cổ phần: đánh giá khả năng sử dụng đòn bẩy tài chính, tỷ lệ này khác nhau giữa các quốc gia.

Ước lượng tỷ lệ tăng trưởng dựa trên dữ liệu quá khứ

Việc ước lượng tỷ lệ tăng trưởng có thể sử dụng một trong ba kỹ thuật sau: (1) Tính % thay đổi trung bình hằng năm bằng đại số và hình học, (2) Sử dụng mô hình hồi quy tuyến tính, (3) Sử dụng mô hình hồi quy tuyến tính logarit. Nhà đầu tư nên sử dụng dãy số liệu theo phần trăm thay đổi chuỗi thời gian hàng năm.

Phương pháp 1: Trong phương pháp này, thời gian được chia ra nhiều giai đoạn, tính % thay đổi trung binh hằng năm trong từng giai đoạn. Từ kết quả thu được, nhà đầu tư thấy được tình hình phát triển của công ty qua từng giai đoạn như thế nào và dự đoán công ty đó trong tương lai để quyết định có nên đầu tư hay là không.

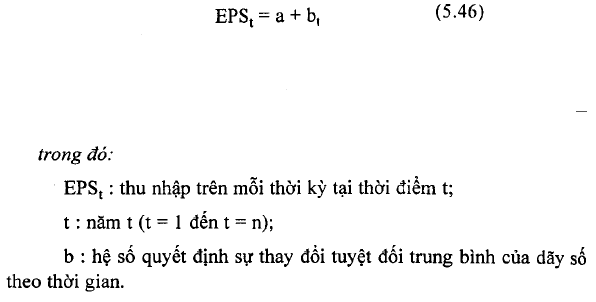

Phương pháp 2: Sử dụng mô hình đường hồi quy tuyến tính cho bời hàm sau:

EPS: chi tiêu này phản ánh mức thu nhập từ hoạt động của công ty niêm yết trong mỗi thời kỳ tính cho mỗi cổ phần. Chỉ số này càng cao thì thu nhập thuần của công ty tính cho mỗi cổ phần càng cao, cổ phiếu của công ty này sẽ càng hấp dẫn.

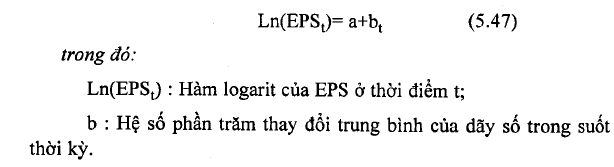

Phương pháp 3: Mô hình đường hồỉ quy tuyển tính logarit với tỷ lệ tăng trưởng là một

Phân tích tỷ lệ tăng trưởng quá khứ bằng đồ thị dãy số thời gian và bằng sự tính toán cung cấp xu hướng của tỷ lệ tăng trường cũng như sự thay đổi tỳ lệ tăng trưởng theo thời gian. Phương trình này có thể cung cấp thông tin về rủi ro hoạt động của công ty với sự phân tích doanh số bán và tốc độ tăng trưởng EBIT. Mô hình này mô tả tốc độ tăng trưởng chính xác hơn so với mô hình ở phương pháp 2.

4. Dự báo tốc độ tăng trưởng cổ tức của cổ phiếu nước ngoài

Tỷ lệ lợi nhuận giữ lại. Tỷ lệ lợi nhuận giữ lại cho các công ty nước ngoài là khác với trong nước, bởi vì tồn tại sự chênh lệch rủi ro giữa các quốc gia và cơ hội đầu tư giữa các quốc gia là khác nhau. Do đó, nhà đầu tư cần xem xét tỷ lệ lợi nhuận giữ lại của các doanh nghiệp ở quốc gia cần đầu tư để cho việc dự báo tỷ lệ lợi nhuận được chính xác.

Hệ số biên lọi nhuận ròng. Sự khác nhau trong chế độ kế toán giữa các quốc gia dẫn đên hệ sô biên lợi nhuận ròng của công ty nước ngoài có thể khác so với các công ty trong nước. Mặc khác, chính sách giảm giá cho các mặt hàng xuất khẩu ra nước ngoài dẫn đến sự chênh lệch giữ thu nhập và dòng tiền.

Vòng quay tổng tài sản. Tỷ số này có thể khác giữa các quốc gia vì sự khác nhau chế độ kế toán trong cách tính giá trị tài sản theo giá vốn hay giá trị thị trường. Tỷ lộ này cũng bị tác động bởi hợp đồng cho thuê mua tài sàn không được thể hiện trong bảng cân đối kế toán – đó là, cà tài sản và nợ phải trả đều giảm.

Tỷ lệ tài sản/vốn chủ sở hữu. Tỷ lệ này đo lường đòn bẫy tài chính, sự đo lường này sẽ khác nhau giữa các quốc gia bởi vì sự chênh lệch trong môi trường kinh tế, luật thuế, phương pháp quản trị công ty và chế độ kế toán. Do đó, khi phân tích thị trường chứng khoán hoặc cổ phiếu nước ngoài sỗ bao gồm việc dự báo tỷ lệ tăng trưởng thu nhập, dự báo cổ tức và nhà đầu tư phải xem xét ba thành phần của ROE.

31 Th12 2020

30 Th12 2020

30 Th12 2020

31 Th12 2020

31 Th12 2020

30 Th12 2020