Tài chính doanh nghiệp

Phân tích các hê số tài chính của doanh nghiệp

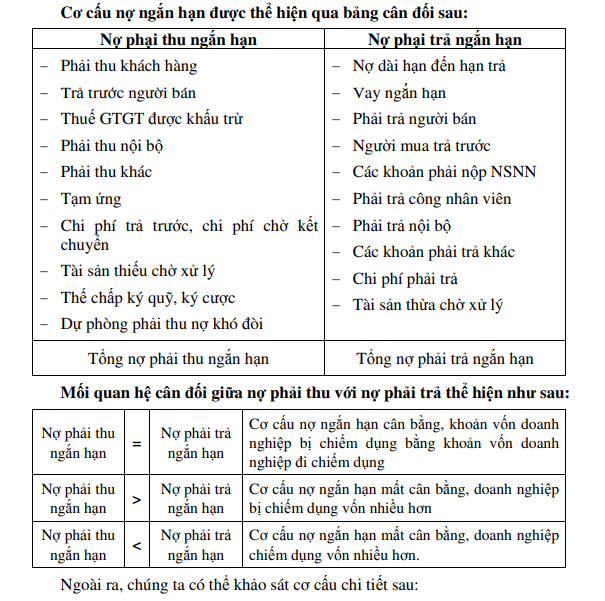

1. Phân tích cơ cấu nợ ngắn hạn.

Cơ cấu công nợ ngắn hạn thể hiện quan hệ cán cân thanh toán và tình trạng chiếm dụng hay bị chiếm dụng vốn ngắn hạn của doanh nghiệp trong quá trình hoạt đông sản xuất kinh doanh.

Mối quan hệ chi tiết trên giúp cho người phân tích nhân thức tốt hơn cơ cấu nợ ngắn hạn. Trước hết, quan sát tổng nợ phải thu ngắn hạn với tổng nợ phải trả ngan hạn, chúng ta chỉ nhân thức được tình hình nợ ngắn hạn ở doanh nghiệp đang chiếm dụng nhiều hơn hay bị chiếm dụng nhiều hơn.

Vì vây, khi kết hợp xem xét cơ cấu chi tiết giúp người phân tích nhân thức được tính chủ đông hay bị đông trong cơ cấu nợ ngắn hạn. Nếu quan hệ cân đối giữa nợ phải thu ngắn hạn với nợ phải trả ngắn hạn ảnh hưởng chủ yếu bởi quan hệ cân đối giữa nợ phải thu ngắn hạn xác định thời hạn với nợ phải trả ngắn hạn xác định thời hạn thì đây là môt cơ cấu nợ chủ đông, doanh nghiệp có thể tính, xác định, điều chỉnh được cơ cấu nợ. Nếu quan hệ cân đối giữa nợ phải thu ngắn hạn với nợ phải trả ngắn hạn ảnh hưởng chủ yếu bởi quan hệ cân đối giữa nợ phải thu khó đòi với nợ phải trả vắng chủ thì đây là cơ cấu nợ ảo nó không nói lên được gì về cơ cấu nợ tại doanh nghiệp.

Bên cạnh đó, khi phân tích cơ cấu nợ của doanh nghiệp can chú ý đến những chuyển biến, chiều hướng thay đổi các khoản nợ ngắn hạn đến quan hệ chiếm dụng hay bị chiếm dụng và tính chủ đông, thụ đông hay tăng tính ảo của cơ cấu nợ doanh nghiệp để tìm thấy những dấu hiệu tích cực hoặc những nguy cơ ảnh hưởng đến cơ cấu nợ của doanh nghiệp.

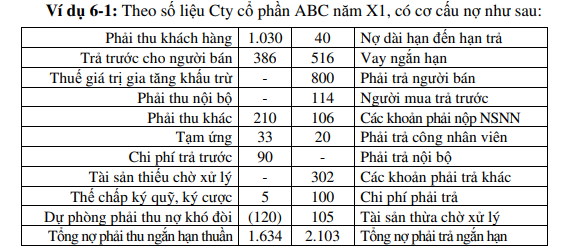

Theo tài liệu chi tiết, cơ cấu nợ phải thu khách hàng trong đó số xác định thời hạn 600 triệu, không xác định rõ thời hạn 310 triệu, khó đòi là 120 triệu; với khoản phải thu khác trong đó 160 triệu xác định thời hạn, 50 triệu không xác định thời hạn; trong nợ phải trả người bán 550 triệu xác định thời hạn, 240 triệu không xác định thời hạn và 10 triệu vắng chủ; trong khoản phải trả khác có 250 triệu xác định thời hạn, 52 triệu không xác định thời hạn và tài sản chờ xử lý sẽ giải quyết trong năm. Nếu xem xét theo mối quan hệ sau:

Quan sát chi tiết tình hình biến đông từng khoản mục nợ ngắn hạn của công ty cổ phan ABC quả bảng sau:

Như vây với cơ cấu nợ phải trả ngắn hạn trên của công ty chi phối bởi quan hệ cân đối chủ yếu giữa nợ phải thu xác định thời hạn với nợ phải trả xác định thời hạn. Điều này cũng nói lên được cơ cấu nợ của công ty là cơ cấu nợ chủ đông, công ty có thể xác định điều chỉnh cơ cấu nợ, ít nhất là kỳ kế toán kế tiếp.

Như vây với cơ cấu nợ ngắn hạn hiện tại của công ty đi chiếm dụng nhiều hơn bị chiếm dụng và mang tính chủ đông cao. Mặc dù trong quá khứ công ty đã

Quan sát các khoản nợ phải thu, phải trả ngắn hạn qua 2 năm chúng ta nhân thấy rằng các khoản nợ phải thu ngắn hạn tăng 84 triệu, tất cả các khoản nợ phải thu còn lại có xu hướng giảm ngoại trừ nợ phải thu khách hàng tăng 200 triệu, dự phòng phải thu khó đòi tăng 10 triệu và các khoản nợ phải trả ngắn hạn giảm 246 triệu. Trong đó tất cả các khoản nợ phải trả có xu hướng giảm ngoại trừ các khoản nợ dài hạn đến hạn trả tăng 16 triệu, chi phí phải trả tăng 40 triệu, tài sản thừa xử lý tăng 35 triệu.

chủ đông điều chỉnh tăng nợ phải thu, giảm nợ chiếm dụng cũng cho thấy xu hướng chủ đông thay đổi cơ cấu nợ của công ty để giữ cân bằng, đảm bảo cho cán cân cơ cấu nợ.

2. Phân tích các tỷ lê thanh toán.

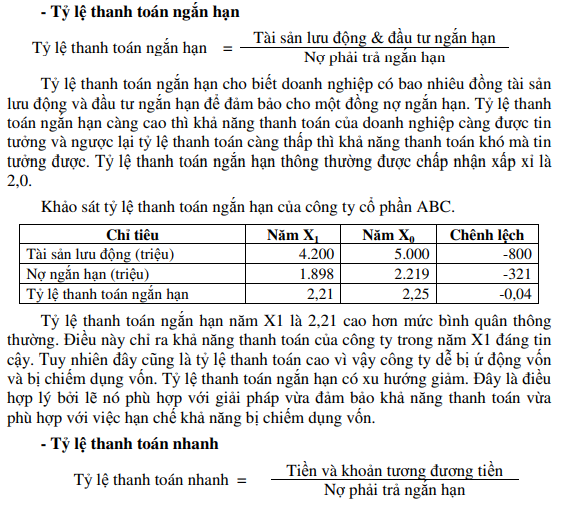

Các tỷ lệ thanh toán cung cấp cho người phân tích ve khả năng thanh toán của doanh nghiệp ở một thời kỳ, đồng thời khi xem xét các tỷ lệ thanh toán cũng giúp cho người phân tích nhân thức được quá khứ và chieu hướng trong khả năng thanh toán doanh nghiệp. Đe phân tích khả năng thanh toán của doanh nghiệp các nhà phân tích thường khảo sát các tỷ lệ thanh toán sau:

Tỷ lệ thanh toán ngắn hạn năm X1 là 2,21 cao hơn mức bình quân thông thường. Điều này chỉ ra khả năng thanh toán của công ty trong năm X1 đáng tin cây. Tuy nhiên đây cũng là tỷ lệ thanh toán cao vì vây công ty dễ bị ứ đông vốn và bị chiếm dụng vốn. Tỷ lệ thanh toán ngắn hạn có xu hướng giảm. Đây là điều hợp lý bởi lẽ nó phù hợp với giải pháp vừa đảm bảo khả năng thanh toán vừa phù hợp với việc hạn chế khả năng bị chiếm dụng vốn.

Tỷ lệ thanh toán nhanh cho biết doanh nghiệp có bao nhiêu đồng vốn bằng tiền và các khoản tương đương tiền đe thanh toán ngay cho một đồng nợ ngắn hạn. Tỷ lệ thanh toán nhanh càng cao thì khả năng thanh toán của doanh nghiệp càng cao và ngược lại, tỷ lệ thanh toán càng thấp thì khả năng thanh nhanh của doanh nghiệp toán khó mà tin tưởng được. Thông thường, tỷ lệ thanh toán nhanh chấp nhân xấp xỉ là 1.

Khảo sát tỷ lệ thanh toán nhanh của công ty cổ phần ABC.

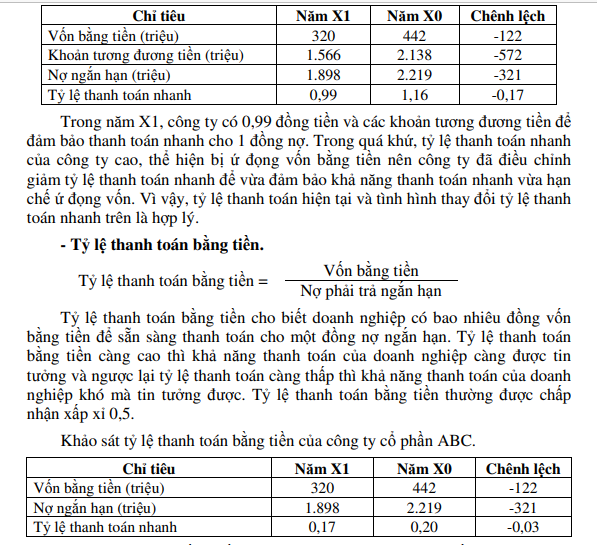

Tỷ lệ thanh toán bằng tiền công ty năm X1 là 0,17 khá thấp. Xem xét quá khứ, tỷ lệ thanh toán bằng tiền mặt cũng khá thấp và xu hướng giảm. Neu tình hình kinh te tài chính lúc bây giờ ổn định thì có thể chấp nhân được neu không sẽ dẫn đen nguy cơ công ty không đảm bảo tiền cho thanh toán. Vì vây công ty cần cải thiện vốn bằng tiền đáp ứng cho nhu cầu thanh toán.

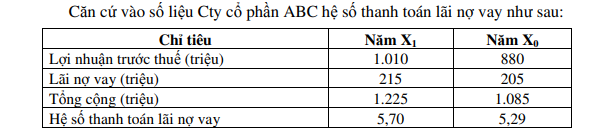

– Tỷ lê thanh toán lãi vay.

![]()

Hệ số thanh toán lãi nợ vay cho biet khả năng đảm bảo chi trả lãi nợ vay của doanh nghiệp. Đồng thời chỉ tiêu tài chính này cũng chỉ ra khả năng tài chính mà doanh nghiệp tạo ra để trang trải cho chi phí vay vốn trong sản xuất kinh doanh. Hệ số thanh toán lãi vay càng lớn, thông thường lớn hơn 2 thì khả năng thanh toán lãi nợ vay của doanh nghiệp tích cực hơn và ngược lãi hệ số thanh toán lãi vay càng thấp thì khả năng thanh toán lãi nợ vay của doanh nghiệp thấp.

Khả năng thanh toán lãi vay của công ty qua các năm rất cao. Đồng thời, kết quả với thông tin trên báo cáo lưu chuyển tiền tệ thì hoạt đông sản xuất kinh doanh của công ty cũng tạo nên các dòng tiền khá tốt. Vì vây, điều này chứng minh môt khả năng thanh toán lãi nợ vay khá tích cực tại công ty.

3. Phân tích khả năng luân chuyển vốn.

Tình hình tài chính của doanh nghiệp còn thể hiện qua khả năng luân chuyển vốn của doanh nghiệp. Khả năng luân chuyển vốn chưa thể hiện được toàn diện tình hình, kết quả, hiệu quả của hoạt đông sản xuất kinh doanh, tình hình sử dụng vốn tại doanh nghiệp nhưng thể hiện được khả năng chuyển đổi tài sản, vốn thành thu nhập và ngược lại từ thu nhập tạo điều kiện tài chính cho việc bù đắp chi phí, tạo vốn, tích luỹ vốn phục vụ cho hoạt đông sản xuất kinh doanh.

Có nhiều chỉ tiêu đo lường và đánh giá khả năng luân chuyển vốn của doanh nghiệp nhưng việc phân tích khả năng luân chuyển vốn thường tâp trung vào luân chuyển của những tài sản và vốn sau:

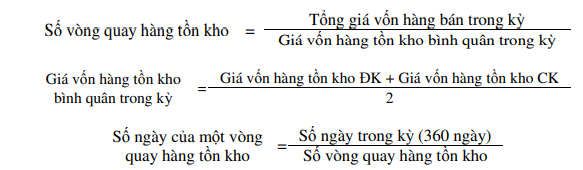

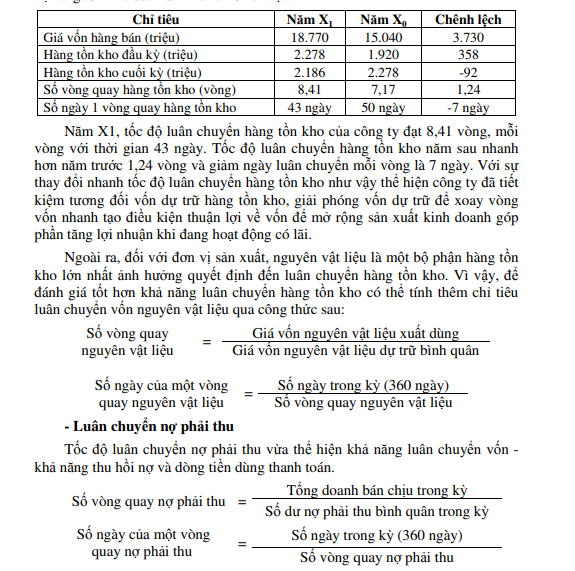

– Luân chuyển hàng tồn kho:

Hàng tồn kho là môt bô phân tài sản dự trữ ngắn hạn để đảm bảo cho quá trình sản xuất kinh doanh diễn ra liên tục.

Tốc đô luân chuyển hàng tồn kho được thể hiện qua môt trong 2 chỉ tiêu sau:

Số vòng quay hàng tồn kho càng lớn hoặc số ngày một vòng quay hàng tồn kho càng nhỏ thì tốc độ luân chuyến hàng tồn kho cành nhanh, hàng tồn kho tham gia vào luân chuyến được nhiều vòng hơn và ngược lại. Sự luân chuyến hàng tồn kho càng nhanh thì sẽ giúp doanh nghiệp có thế giảm bớt được vốn dự trữ nhưng vẫn đảm bảo vốn cho nhu cầu sản xuất kinh doanh, nâng cao hiệu quả sử vốn tốt hơn và ngược lại sự luân chuyến vốn châm thì doanh nghiệp sẽ phải mất nhiều vốn dự trữ hơn cho nhu cầu sản xuất kinh doanh.

Trong năm X1, mức nợ phải thu của công ty được chấp nhân là nhỏ hơn 1.719,69 triệu nhưng mức nợ phải thu của công ty nhỏ hơn, đảm bảo mức nợ phải thu cho phép, tốc đô luân chuyển nợ phải thu trong năm X1 là 16,80 vòng và mỗi vòng là 21 ngày so với năm X0 tốc đô luân chuyển vốn tăng 3,74 vòng và mỗi vòng giảm 7 ngày. Điều này chứng tỏ khả năng thu hồi nợ của công ty tăng dần từ đó tạo điều kiện hạn chế tồn đọng vốn trong thanh toán, vốn bị chiếm dụng và phần nào góp phần tích cực trong thanh toán nợ của công ty. Nhất là công ty đang trong giai đoạn đầu tư mở rông khan hiếm tiền mặt trong đầu tư.

4. Phân tích khả năng sinh lời.

Đối với doanh nghiệp mục tiêu cuối cùng là lợi nhuân. Lợi nhuân là môt chỉ tiêu tài chính tổng hợp phản ảnh hiệu quả của toàn bô quá trình đầu tư, sản xuất, tiêu thụ và những giải pháp kỹ thuât, quản lý kinh tế tại doanh nghiệp. Để nhân thức đúng đắn về lợi nhuân thì không phải chỉ quan tâm đến tổng mức lợi nhuân mà cần phải đặt lợi nhuân trong mối quan hệ với vốn, tài sản, nguồn lực kinh tế tài chính mà doanh nghiệp đã sử dụng để tạo ra lợi nhuân trong từng phạm vi, trách nhiệm cụ thể. Điều đó được thể hiện qua những chỉ tiêu tài chính sau:

– Tỷ suất lợi nhuận trên doanh thu

Tỷ suất lợi nhuân = Lợi nhuân trước thuế thu nhâp doanh nghiệp

trên doanh thu Doanh thu

Tỷ suất lợi nhuân trên doanh thu có thể tính cho hoạt đông sản xuất kinh doanh hoặc cũng có thể tính cho toàn bô hoạt đông tại doanh nghiệp. Chỉ tiêu này cho biết với môt đồng doanh thu sẽ tạo ra bao nhiêu đồng lợi nhuân. Nó chỉ ra mối quan hệ giữa doanh thu và lợi nhuân. Đây là 2 yếu tố liên quan rất mât thiết, doanh thu chỉ ra vai trò, vị trí doanh nghiệp trên thương trường và lợi nhuân lại thể hiện chất lượng, hiệu quả cuối cùng của doanh nghiệp. Như vây, tỷ suất lợi nhuân trên doanh thu là chỉ tiêu thể hiện vai trò và hiệu quả của doanh nghiệp. Tổng mức doanh thu, tổng mức lợi nhuân và tỷ suất lợi nhuân trên doanh thu càng lớn thì vai trò, hiệu quả hoạt đông của doanh nghiệp càng tốt hơn.

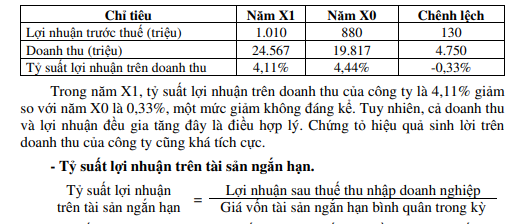

Theo số liệu Cty ABC các tỷ suất lợi nhuân trên doanh thu như sau:

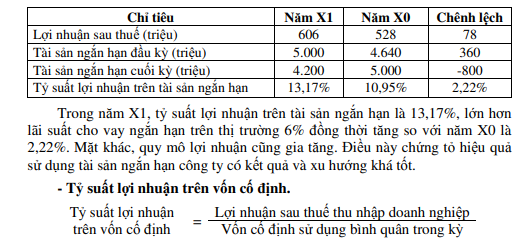

Tỷ suất lợi nhuận trên tài sản ngắn hạn cho biết một đồng tài sản ngắn hạn doanh nghiệp sử dụng tạo ra bao nhiêu đồng lợi nhuận, thể hiện hiệu quả sử dụng tài sản ngắn hạn tại doanh nghiệp. Tỷ suất lợi nhuận trên tài sản ngắn hạn càng cao thì trình độ sử dụng tài sản ngắn hạn của doanh nghiệp càng cao và ngược lại. Thông thường, ngoại trừ những chiến lược kinh doanh đặc biệt thì tỷ suất lợi nhuận trên tài sản ngắn hạn được xem là hợp lý khi ít nhất phải lớn hơn hoặc bằng lãi suất cho vay ngắn hạn trên thị trưởng trong kỳ.

Theo số liệu công ty cổ phan ABC và lãi suất cho vay ngắn hạn trong 2 năm X1 và X0 là 6% năm.

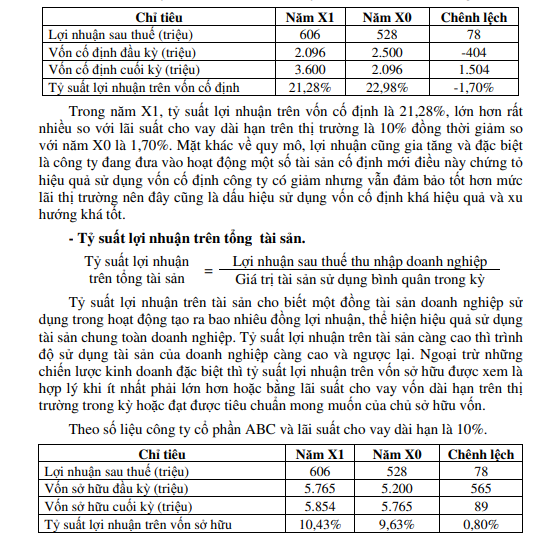

Tỷ suất lợi nhuận trên vốn cố định cho biết một đồng vốn cố định doanh nghiệp sử dụng tạo ra bao nhiêu đồng lợi nhuận, thể hiện hiệu quả sử dụng vốn cố định tại doanh nghiệp. Tỷ suất lợi nhuận trên vốn cố định càng cao thì trình độ sử dụng vốn cố định của doanh nghiệp càng cao và ngược lại. Thông thường, ngoại trừ những chiến lược kinh doanh đặc biệt thì tỷ suất lợi nhuận trên vốn cố định được xem là hợp lý khi ít nhất phải lớn hơn hoặc bằng lãi suất cho vay dài hạn trên thị trường trong kỳ hoặc tỷ suất lợi nhuận đã cam kết trong dự án đau tư tài sản cố định.

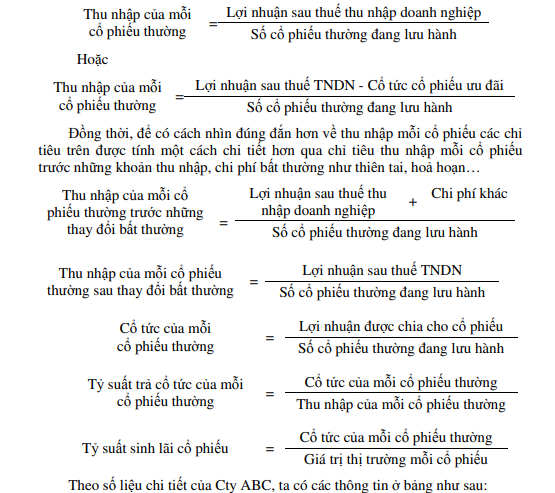

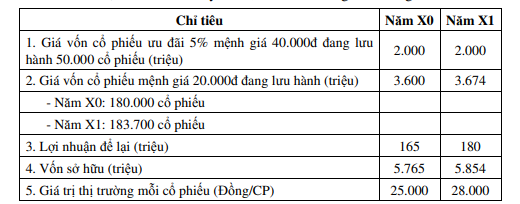

– Các chỉ tiêu đánh giá khả năng sinh lời khác.

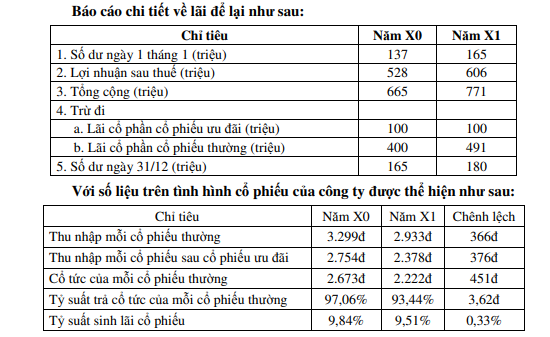

Ngoài những tỷ suất sinh lời trên, trong các công ty cổ phần để đánh giá khả năng sinh lời của doanh nghiệp các nhà phân tích còn thường kết hợp xem xét những chỉ tiêu sau:

Theo số liệu trên, các chỉ tiêu tỷ suất sinh lời của cổ phiếu đều cao và có xu hướng gia tăng, đặc biệt là tỷ suất sinh lãi cổ phiếu của công ty cao hơn mức lãi bình quân trên thị trường, như vây nếu đau tư vào công ty sẽ tạo cho chúng ta một hi vọng sinh lời cao hơn.

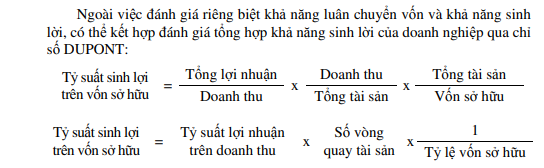

5. Phân tích khả năng sinh lời qua chỉ số DUPONT

Xem xét qua chỉ số DUPONT để tăng tỷ suất lợi nhuân trên vốn sở hữu thì doanh nghiệp can phải:

- Tăng tỷ suất lợi nhuận trên doanh thu: Doanh nghiệp phải tiết kiệm chi phí, tăng doanh thu để tăng tổng mức lợi nhuân và đạt tốc độ tăng lợi nhuân tốt hơn tốc độ tăng doanh thu.

- Tăng toc độ luân chuyến tài sản: Doanh nghiệp phải tăng doanh thu và đau tư, dự trữ tài sản hợp lý.

– Giảm tỷ lệ von sở hữu: Doanh nghiệp phải đảm bảo tốc đô tăng vốn sở hữu thấp hơn tốc đô tăng tài sản.

Những dấu hiệu trên cũng chỉ ra rằng để tăng tỷ suất lợi nhuận trên vốn sở hữu doanh nghiệp phải tăng tỷ suất lợi nhuận trên doanh thu, tăng luân chuyển tài sản và giảm tỷ lệ vốn chủ sở hữu. Đồng thời, qua phân tích chỉ số dupont, cổ đông sẽ có lợi hơn khi giảm tỷ lệ vốn sở hữu và ngược lại .

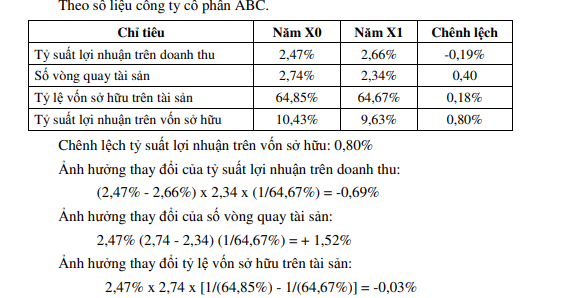

Như vậy, so với năm X0 tỷ suất lợi nhuận trên vốn sở hữu tăng 0,80%, trong đó do giảm tỷ suất lợi nhuận trên doanh thu làm giảm tỷ suất lợi nhuận trên vốn sở hữu 0,69%, do tăng vòng quay luân chuyển tài sản làm tăng tỷ suất lợi nhuận trên vốn sở hữu 1,52%, do giảm tỷ lệ vốn chủ sở hữu làm giảm tỷ suất lợi nhuận xuống 0,03%.

Mặc dầu tỷ suất lợi nhuận trên vốn sở chủ hữu có gia tăng nhưng xu hướng này không tốt đối với chủ sở hữu vốn do tỷ lệ vốn sở hữu trên tài sản tăng dần nên có thể làm giảm mức sinh lãi trên vốn cổ đông.

23 Th12 2020

24 Th12 2020

23 Th12 2020

23 Th12 2020

24 Th12 2020

24 Th12 2020