Chứng khoán

Chỉ số giá chứng khoán

1. Chỉ số giá cổ phiếu

Chỉ số giá cổ phiếu là thông tin thể hiện giá chứng khoán bình quân hiện tại so với giá bình quân thời kỳ gốc đã chọn.

Chỉ số giá cổ phiếu được xem là phong vũ biểu thể hiện tình hình hoạt động của thị trường chứng khoán. Đây là thông tin rất quan trọng đối với hoạt động của thị tr ường, đối với nhà đầu tư và các nhà phân tích kinh tế. Tất cả các thị trường chứng khoán đều xây dựng hệ thống chỉ số giá cổ phiếu cho riêng mình.

Giá bình quân thời kỳ gốc trong so sánh chỉ số giá thường được lấy là 100. Ví dụ: khi thông báo về thị trường chứng khoán như chỉ số giá Hàn Quốc KOSPI ngày

09/01/1998 là 440,28 điểm, đây là chỉ số giá cổ phiếu của ngày 09/01/1 998 so với ngày gốc đã chọn là ngày 01/04/1980 với giá gốc là 100. So sánh giá trị chỉ số giữa 2 thời điểm khác nhau ta được mức biến đổi giá giữa 2 thời điểm đó. Nếu giá trị chỉ số KOSPI ngày 10/01/1998 là 445,78 điểm thì có nghĩa là: “thị tr ường chứng khoán Hàn Quốc đã có dấu hiệu phục hồi với chỉ số KOSPI đã tăng 5,5 điểm trong ngày 10/01/1998”. Nếu đem số này so sánh với giá đóng cửa hôm trước và nhân với 100 thì ta có sự biến đổi theo %: (5,5/420,28)x100% = 1,25%.

Chỉ số giá cổ phiếu được tính cho:

– Từng cổ phiếu.

– Tất cả cổ phiếu của từng thị trường. Ví dụ như: chỉ số KOSPI, Hangseng.

– Từng ngành, nhóm ngành. Ví dụ như: chỉ số ngành công nghiệp của Mỹ (DJIA).

– Thị trường quốc tế. Ví dụ như: chỉ số Hangseng Châu á (HSAI), chỉ số Dow Jones quốc tế (DJWSI).

Ngoài ra, một số chỉ tiêu sau cũng thường được thống kê, tổng hợp đối với chỉ số giá và thông báo rộng rãi; chỉ số giá trong ngày; ngày đó so với ngày tr ước; so với đầu năm; chỉ sô cao nhất hoặc thấp nhất trong năm

Chỉ số giá có thể được tính theo thời gian (so sánh theo thời gian) hoặc theo không gian để so sánh giữa các vùng lãnh thổ khác nhau.

Các phương pháp tính chỉ số giá hiện nay

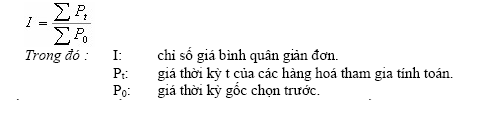

1.1.Chỉ số giá bình quân giản đơn

Đây là chỉ số bình quân số học giản đơn, không có sự tham gia của quyền số.

Chỉ số này tính toán rất đơn giản vì không phải theo dõi sự biến động của quyền số. Nhưng chỉ số này chứa đựng tính chất của số bình quân giản đơn. Bởi vậy, chỉ nên ứng dụng khi tổng thể (hay giá các loại hàng hoá đưa vào tính toán) là khá đồng đều, hay phương sai của chúng không quá lớn.

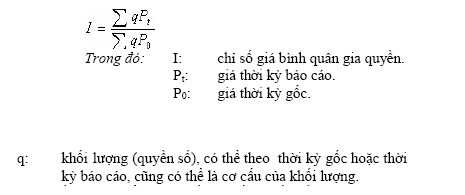

1.2.Chỉ số giá bình quân gia quyền

Chỉ số giá bình quân gia quyền là chỉ số giá bình quân được tính có sự tham gia của khối lượng, có nghĩa là biến đổi giá của những nhân tố có tỷ trọng khối l ượng trong tổng thể càng lớn thì ảnh hưởng càng nhiều đến chỉ giá chung và ngược lại:

Chỉ số giá bình quân gia quyền có ưu điểm là có đề cập đến quyền số trong quá trình tính toán. Phương pháp tính phức tạp hơn. Tuy nhiên, do chọn rổ đại diện theo nhiều tiêu thức và mỗi tiêu thức cũng có ưu, nhược điểm riêng, nên trong nhiều trường hợp chỉ số này không phản ánh đúng tình hình giao dịch của thị trường.

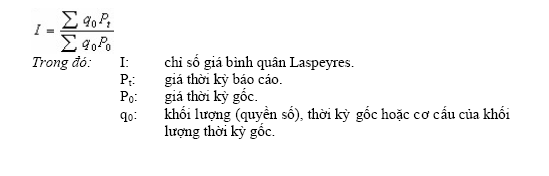

1.3.Chỉ số giá bình quân Laspeyres

Chỉ số giá bình quân Laspeyres là chỉ số giá bình quân gia quyền, lấy quyền số là khối lượng thời kỳ gốc. Như vậy, kết quả tính sẽ phụ thuộc vào cơ cấu quyền số thời kỳ gốc:

Chỉ số này có ưu điểm là không phải theo dõi liên tục sự biến động của quyền số, vì quyền số gốc đã có sẵn ngay ở lần tính đầu tiên.

Tuy nhiên, cũng vì đặc điểm trên chỉ số này có nhược điểm là không cập nhật được sự thay đổi của khối lượng trong quá trình giao dịch, mua bán.

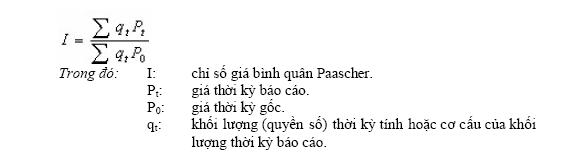

1.4. Chỉ số giá bình quân Paascher

Chỉ số giá bình quân Paascher là chỉ số giá bình quân gia quyền lấy quyền số là khối lượng thời kỳ báo cáo. Như vậy, kết quả tính sẽ phụ thuộc vào cơ cấu quyền số thời kỳ báo cáo.

Chỉ số này có nhược điểm là phải thường xuyên cập nhật quyền số (tỷ trọng) và phương pháp tính cũng phức tạp hơn nhưng có ưu điểm là thường xuyên cập nhật đ- ược khối lượng hàng hoá thời kỳ báo cáo và vì thế khả năng phản ánh sự biến động của thị trường tốt hơn.

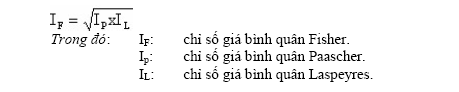

1.5.Chỉ số giá bình quân Fisher

Chỉ số giá bình quân Fisher là chỉ số giá bình quân nhân giữa chỉ số giá Paascher và chỉ số giá Laspayres.

Chỉ số này có ưu điểm là loại trừ được phần nào hai nhược điểm của hai phương pháp Paascher và Laspeyres mắc phải.

2. Chỉ số giá trái phiếu

Chỉ số giá trái phiếu là chỉ số so sánh mức giá trái phiếu tại thời điểm so sánh với mức giá tại thời điểm gốc đã chọn. Chỉ số giá trái phiếu phản ánh sự biến động của mức lãi suất (nếu là một loại trái phiếu) và mức lãi suất bình quân (nếu là một danh mục các loại trái phiếu).

3. Hệ thống thông tin và chỉ số giá cổ phiếu trên thị trường chứng khoán Việt Nam (VN index)

Ở Việt Nam, thông tin thị trường chứng khoán được quy định trong quyết định 47/2000/QĐ-UBCK ngày 19/6/2001 của Chủ tịch UBCKNN bao gồm các thông tin chủ yếu sau:

– Thông tin về giao dịch chứng khoán.

– Thông tin về chỉ số giá chứng khoán.

– Thông tin về quản lý thị trường.

– Thông tin về tình hình thị trường.

– Thông tin về các nhà đầu tư.

– Thông tin về quản lý hoạt động phát hành chứng khoán.

– Thông tin về công tác quản lý các tổ chức kinh doanh, dịch vụ chứng khoán.

– Thông tin về công tác thanh tra, giám sát hoạt động thị tr ường chứng khoán và giải quyết khiếu nại, tố cáo.

– Thông tin về công tác đào tạo, bồi dỡng nghiệp vụ chứng khoán.

– Thông tin về sở hữu của nhà đầu tư nước ngoài.

– Thông tin liên quan đến tình hình kinh tế – xã hội và hoạt động quản lý Nhà nước của các Bộ, ngành liên quan tác động tới hoạt động chứng khoán.

– Thông tin về hoạt động của thị trường chứng khoán ở các nước trong khu vực và trên thế giới.

– Các thông tin khác liên quan đến thị trường chứng khoán.

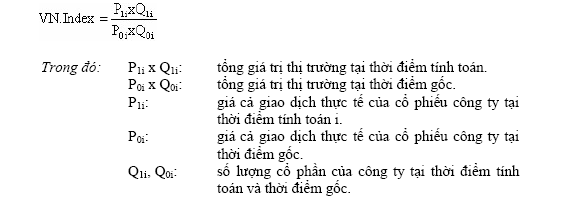

Chỉ số thị trường chứng khoán Việt Nam Vn-Index là chỉ số phản ánh mức giá trên thị trường chứng khoán trong một ngày cụ thể so với mức giá cả tại thời điểm gốc. Chỉ số được cấu thành bởi 2 yếu tố: loại chứng khoán trọng số và giá của từng chứng khoán cấu thành.

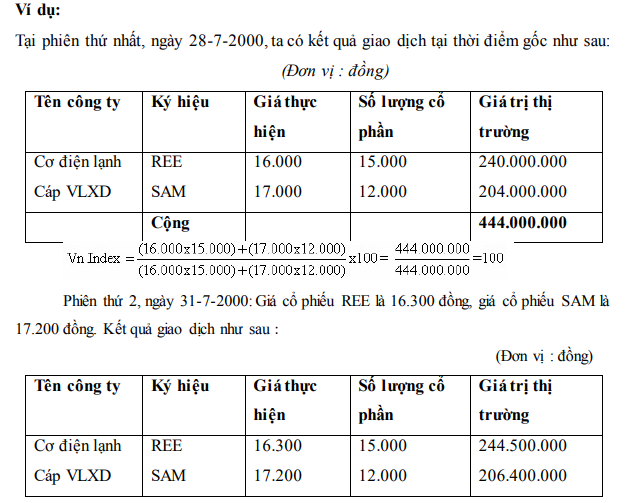

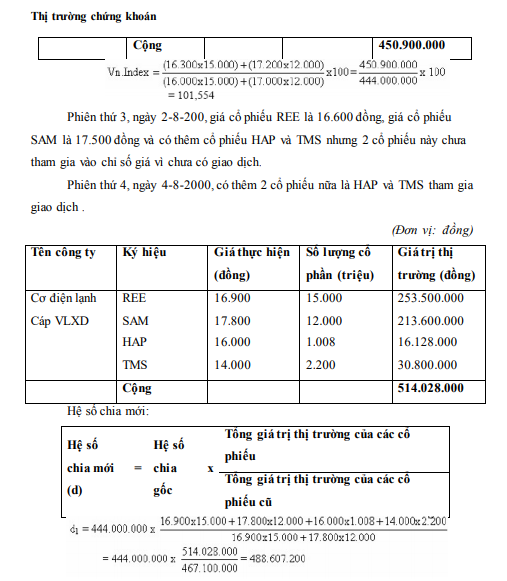

Chỉ số Vn-Index được tính theo phương pháp trọng số giá trị thị trường. Công thức tính Vn-index như sau:

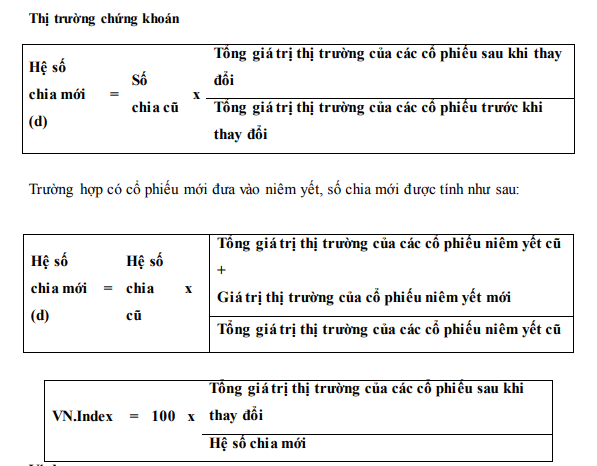

Trong quá trình tính toán chỉ số, bên cạnh sự biến động về giá cổ phiếu làm thay đổi giá trị chỉ số còn có một số nhân tố khác làm thay đổi cơ cấu số l ượng cổ phiếu niêm yết như: thêm, bớt, tách, gộp cổ phiếu. Trong trường hợp này sẽ ảnh hưởng đến tính không liên tục của chỉ số, nghĩa là chỉ số ngày báo cáo không đồng nhất với ngày tr – ước đó. Do đó cần phải đa thêm vào sự điều chỉnh này bằng hệ số chia của công thức trên.

12 Th12 2020

14 Th12 2020

14 Th12 2020

14 Th12 2020

14 Th12 2020

12 Th12 2020