Đầu tư tài chính

Định giá trái phiếu (Bond evaluation)

1. Mô hình giá trị hiện tại

1.1. Nguyên lý của mô hình

Mô hình giá trị hiện tại sử dụng lãi suất chiết khấu để chiết khấu các dòng tiền của trái phiếu về thời điểm hiện tại.

Các yếu tố cần thiết cho việc định giá trái phiếu bao gồm:

n : Thời hạn của trái phiếu;

Cị : Tiền lãi cố định thanh toán vào năm thứ i;

i : Lãi suất đáo hạn của đợt phát hành trái phiếu (hoặc tỷ suất lợi tức yêu cầu cùa thị trường đối với trái phiếu);

Pp: Mệnh giá trái phiếu.

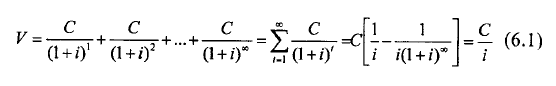

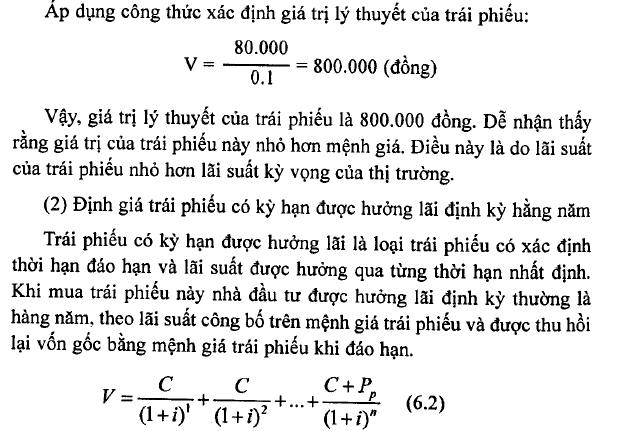

Định giá trái phiếu không kỳ hạn (perpetual bond) – tức là trái phiếu không bao giờ đáo hạn.

Ví dụ 6.1: Công ty A phát hành trái phiếu không kỳ hạn có mệnh giá 1 triệu đồng được hưởng lãi suất 8%/năm và tỷ suất lợi tức yêu cầu cùa thị trường đối với trái phiếu là 10%/năm. Hãy tính giá trị lý thuyết của trái phiếu này?

1.2. Đường cong giá – lãi suất của trái phiếu

Bên cạnh các yếu tố ảnh hưởng đến giá trái phiếu như lãi suất cố định (lãi suất danh nghĩa), kỳ hạn, mệnh giá, còn cỏ tỷ suất chiết khấu của ừái phiếu chính là tỷ suất lợi tức yêu cầu của các nhà đầu tư trên thị trường.

Thông thường, lãi suất thị trường được sử dụng như tỷ suất chiết khẩu của trái phiếu. Giá trái phiếu biến động khi lãi suất thị trường thay đổi như sau:

Nếu lãi suất thị trường bằng lãi suất trái phiếu, giá trái phiếu bằng mệnh giá.

Nếu lãi suất thị trường lớn hơn lãi suất trái phiếu, giá trái phiếu thấp hơn mệnh giá.

Nếu lãi suất thị trường nhỏ hơn lãi suất trái phiếu, giá trái phiếu cao hơn mệnh giá.

Nếu lãi suất thị trường tăng, giá trái phiếu giảm và ngược lại nếu lãi suất thị trường giảm, giá trái phiếu tăng.

Khi trái phiếu càng gần đến ngày đáo hạn, giá trái phiếu sẽ càng tiến gần đến mệnh của trái phiếu đó.

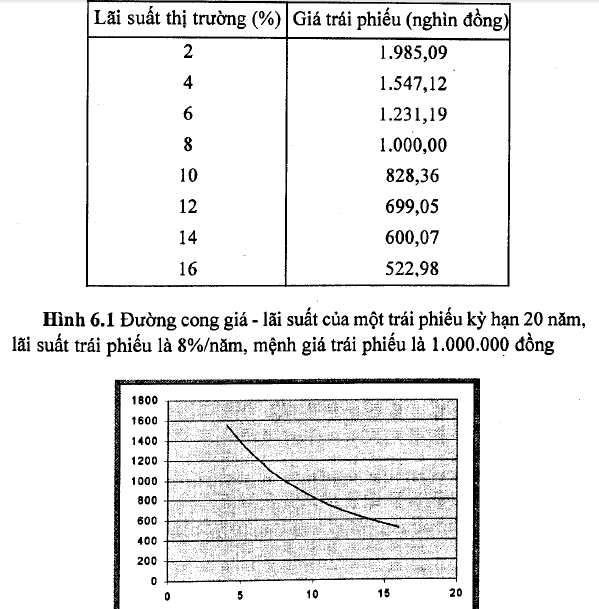

Bảng 6.1 Mối quan hệ giá – lai suất của một trái phiếu kỳ hạn 20 năm, lãi suất 8%/năm, mệnh giá trái phiếu 1.000.000 đồng

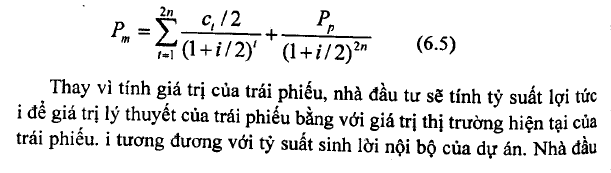

Đồ thị trên minh họa quan hệ giữa giá trái phiếu với lãi suất thị trường. Quan hệ giữa giá trái phiếu và lãi suất thị trường là một quan hệ nghịch. Độ cong của đồ thị cho thấy rằng khi lãi suất thị trường tăng dẫn đến giá trái phiếu giảm và ngược lại. Tuy nhiên, mức độ giảm giá ừái phiếu khi lãi suất thị trường tăng nhỏ hơn giá trị gia tăng khi lãi suất giảm với cùng độ lớn tương ứng. Đặc tính này của trái phiếu được gọi là độ lồi. Độ lồi của trái phiếu biểu hiện khi lãi suất thị trường tăng càng nhiều thì giá trái phiếu biến động càng chậm lại. Do vậy, đường cong giá – lãi suất sẽ trở nên “nằm ngang” ở các mức lãi suất cao hơn.

Quan hệ nghịch giữa giá trái phiếu với lãi suất thị trường là đặc điểm cùa các loại chứng khoán có thu nhập cổ định. Do vậy, sự biển động cùa lãi suất thị trường là một nguồn rủi ro chính đổi với các loại chứng khoán có thu nhập cố định.

Do đó, khi đầu tư vào ưái phiếu, nhà đầu tư cần lưu ý: Khi một trái phiếu được bán với giá thấp hơn mệnh giá thì lãi suất đáo hạn > lãi suất hiện hành > lãi suất danh nghĩa; Khi một trái phiếu được bán với giá bằng mệnh giá thỉ lãi suất đáo hạn = lãi suất hiện hành = lãi suất danh nghĩa; Khi một trái phiếu được bán theo giá cao hơn mệnh giá thì lãi suất đáo hạn < lãi suất hiện hành < lãi suất danh nghĩa(|6).

2. Mô hình tỷ suất lợi tức của trái phiếu

Thay vì xác định giá trị của trái phiếu, nhà đầu tư có thể định giá ưái phiếu qua tỷ suất lợi tức kỳ vọng của trái phiếu dưới một sổ giả định. Đê tính tỷ suất lợi tức kỳ vọng này, chúng ta sử dụng giá thị trường hiện hành của trái phiếu (Pm) và dòng tiền kỳ vọng để tính tỷ suất lợi tức kỳ vọng từ trái phiếu. Ta có:

tư sẽ đầu tư vào trái phiếu nếu i lớn hơn tỷ suất lợi tức mong đợỉ của nhà đầu tư.

31 Th12 2020

30 Th12 2020

31 Th12 2020

31 Th12 2020

31 Th12 2020

30 Th12 2020