Xuât nhập khẩu

Phương thức buôn bán đối lưu và nhờ thu trong thanh toán quốc tế

1. THANH TOÁN TRONG BUÔN BÁN ĐỐI LƯU (COUNTER TRADE).

Buôn bán đối lưu là các hoạt động trao đổi hàng hóa trong thương mại quốc tế, trong đỏ hai (nhiều) bên tiến hành trao đổi hàng hóa nọ lấy hàng hóa kia.

Hiện có các hỉnh thức buôn bán đối lưu sau:

- Nghiệp vụ Barter (nghiệp vụ đổi hàng thuần túy).

- Nghiệp vụ song phương xuất nhập.

- Nghiệp vụ Buy – Back.

1.1.Nghiệp vụ Barter

Là nghiệp vụ hàng đổi hàng, không sử dụng tiền trong thanh toán.

1.2.Nghiệp vụ song phương xuất nhập

Đây cũng là hoạt động mua bán đối lưu, nhưng có thể sử dụng tiền (hoặc một phần tiền) để thanh toán. Để phòng ngừa rủi ro thường sử dụng thư tín dụng đối khai (Reciprocaỉ L/C – xem thêm ở phàn sau).

1.3.Nghiệp vụ Buy – Back

Là nghiệp vụ mua bán đối lưu trong lĩnh vực đầu tư trung và dài hạn. Trong đó một bên cung cấp máy móc trang thiết bị vả sẽ nhận lại sản phẩm do bên kia sử dụng máy móc đó làm ra.

2. PHƯƠNG THỨC NHỜ THU (COLLECTION).

2.1.Khái niệm

Phương thức nhờ thu là phương thức thanh toán mà người bán sau khi hoàn thành nghĩa vụ giao hàng hoặc cung cấp dịch vụ sẽ ký phát hối phiếu đòi tiền người mua, nhờ ngân hàng thu hộ số tiền ghi trên tờ hối phiếu đó.

Các bên liên quan trong phương thức nhờ thu:

- Người ủy nhiệm thu (Principal) là bên ủy quyền cho ngân hàng xử lý nghiệp vụ nhở thu. Người ủy nhiệm thu chính là người xuất khẩu/người bán.

- Ngân hàng thu hộ (Collecting Bank) còn gọi là ngân hàng bên bán, là ngân hàng phục vụ người ủy nhiệm thu.

-

- Ngân hàng xuất trình (Presenting Bank) còn gọi là ngân hàng bên mua, là ngân hàng xuất trình chứng từ cho người trả tiền, thường là ngân hàng đại lý cho ngân hàng thu hộ.

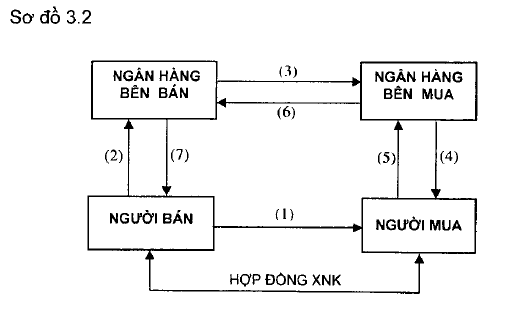

- Người trả tiền (Drawee) lả người được xuất trình chứng từ theo đúng chỉ thị nhờ thu. Người trả tiền chính là người nhập khẩu/người mua (xem sơ đồ 3.2)

Để hiểu được phương thức nhờ thu, trước hết cần nắm vững: Hối phiếu là gì?

Hối phiếu (B/E – Bill of Exchange hoặc Draft).

- Đinh nghĩa:

Hối phiếu thương mại là một tờ mệnh lệnh đòi tiền vô điều kiện do người xuất khẩu (người bán, người cung ứng dịch vụ) ký phát đòi tiền người nhập khẩu (người mua, người nhận cung ứng) yêu cầu người này phải trả một số tiền nhất định cho người hưởng lợi qui định trên hối phiếu, tại một địa điểm nhất định và trong một thời gian nhất định (có thể trả ngay hoặc trả sau).

Qua định nghĩa trên, có những người liên quan đến việc tạo lập và trả tiền hối phiếu như sau:

Người ký phát hối phiếu (Drawer): là người bán hàng, người xuất khẩu hàng hóa, người cung ứng dịch vụ.

Người trả tiền hói phiếu (Drawee): là người mà hối phiếu gửi đến cho họ vả đòi tiền họ, đó là người mua, người nhập khẩu, người nhận cung ứng hoặc một người thứ ba do sự chỉ định của người trả tiền hối phiếu. Người thứ ba này thường là ngân hàng (ngân hàng chấp nhận – confirming bank hoặc ngân hàng mở thư tín dụng – issuing bank…).

Người hưởng lợi hối phiếu (Beneficiary): trước tiên là người ký phát hối phiếu, sau nữa là một người nào đó do họ chì định. Theo pháp luật quản lý ngoại hối của nước ta, người hường lợi này là các Ngân hàng kinh doanh ngoại hối được Ngân hàng Nhà nước cấp giấy phép.

- Đăc điểm của hối phiếu:

- Tính trừu tượng.

- Tính bắt buộc trả tiền.

- Tính lưu thông.

- Hình thức của Hối phiếu: (Theo ULB 1930 – Uniform Law for Bills of Exchange):

- Hối phiếu phải được lập thành văn bản. Có thẻ viết tay, đánh máy, in sẵn…

- Ngôn ngữ tạo lập hối phiếu: bằng một thứ tiếng.

- Không được viết trên hối phiếu bằng bút chì, mực đỏ, mực dễ phai.

- Hối phiếu có thể lập thành 2 hay nhiều bản (thường là 2 bản) có giá trị ngang nhau.

- Nôi dung của Hối phiếu: (theo ULB 1930):

Những nội dung bắt buộc:

- Phải ghi rõ tiêu đề (Bills of Exchange/ Exchange or Draft).

- Ghi rõ địa điểm, thời gian lập hối phiếu.

- Mệnh lệnh trả tiền vô điều kiện.

- Một số tiền nhất định (ghi rõ ràng bằng số và bằng chữ).

- Thời hạn trả tiền: trả ngay, trả sau.

- Địa điểm trả tiền.

- Người hưởng lợi.

- Người trả tiền hối phiếu.

- Người ký phát hối phiếu và ký tên.

- Ngoài ra còn những nội dung mang tính tùy nghi.

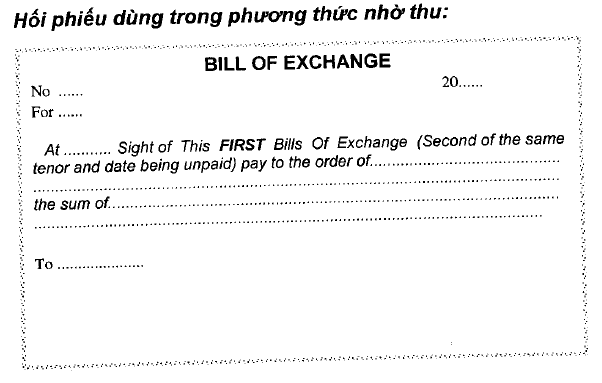

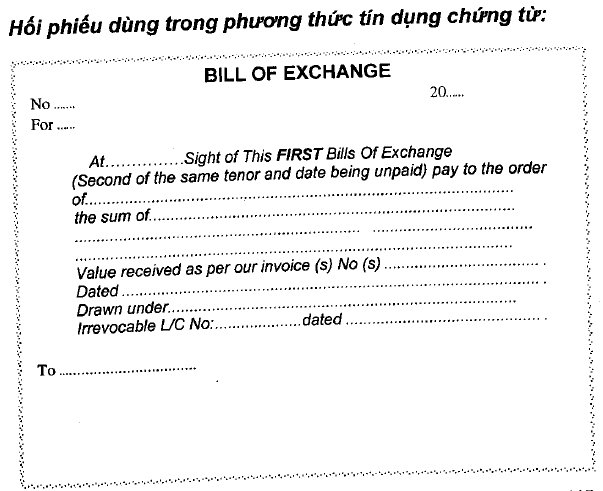

(xem mẫu hối phiếu dưới đây)

> Các loai hối phiếu:

Dựa trên những tiêu thức khác nhau, người ta phân chia hối phiếu thành các loại khác nhau. Có nhiều căn cứ để phân loại hối phiếu, dưới đây là những căn cứ phân loại thông dụng:

Căn cứ vảo thời han trả tiền:

Hối phiếu được chia làm hai loại:

- Hối phiếu trả tiền ngay (Sight Bill): là loại hối phiếu mà khi nhìn thấy hối phiếu, người trả tiền phải thanh toán ngay số tiền ghi trên hối phiếu cho người hưởng lợi.

- Hối phiếu có kỳ hạn (Usance Bill): là loại hối phiếu chỉ được thanh toán sau một số ngày nhất định kể từ ngày ký phát hối phiếu hoặc kề từ ngày nhìn thấy hối phiếu.

Căn cừ vào chứng từ kèm theo:

Hối phiếu được chia làm hai loại:

- Hối phiếu trơn (Clean Bill): lả loại hối phiếu mà việc thanh toán nó không kèm theo điều kiện cỏ liên quan đến việc trao chứng từ hàng hóa hay không.

- Hối phiếu kèm chứng từ (Documentary Bill): là loại hối phiếu khi gửi đến người trả tiền có kèm theo các chứng từ hàng hóa và nếu người trả tiền thanh toán hối phiếu thỉ ngân hàng mới giao chứng từ hảng hóa (Delivery of Documents against payment – D/P), hoặc người trả tiền chấp nhận thì ngân hàng mới giao chứng từ hàng hóa (Delivery of Documents against acceptance – D/A).

Căn cừ vảo tỉnh chắt chuyển nhương của hổi phiếu:

Hối phiếu được chia làm ba loại:

- Hối phiếu đích danh (Nominal Bill): là loại hối phiếu ghi rõ tên người hưởng lợi. Hối phiếu này không được chuyền nhượng bằng thủ tục ký hậu.

- Hối phiếu trả cho người cầm phiếu (Bearer Bill): tức là loại hối phiếu vô danh (No – Nominal Bìlỉ), trên hối phiếu không ghi tên người hưởng lợi, mà chỉ ghi “pay to bearer” (trả cho người cầm phiếu) hoặc không ghi gì cả. Đối với loại hối phiếu này, ai cầm được nó sẽ trở thành người hưởng lợi, không cần phải ký hậu.

- Hối phiếu theo lệnh (Order Bill): là loại hối phiếu ghi rõ: Pay to the order of…) (trả theo lệnh của người hưởng lợi). Muốn chuyển nhượng hối phiếu này, người hưởng lợi phải ký hậu. Hối phiếu theo lệnh được sử dụng rất phổ bỉến trong thanh toán Quốc tế.

Căn cứ vảo người ký phát hổi phiếu:

- Hối phiếu thương mại: do người xuát khẩu ký phát.

- Hối phiếu Ngân hàng: do Ngân hàng phát hành dùng để chuyển tiền giữa các Ngân hảng.

> Các nghiệp vu có liên quan đến lưu thông hổi phiếu:

❖ Chầp nhản hối phiếu (acceptance):

Công thức chấp nhận:

Ghi rõ “cháp nhận” (Acceptance or Accepted…)

Chữ ký, họ tên của người chấp nhận.

Điều kiện chấp nhận:

Theo ULB thì chỉ có chấp nhận vô điều kiện.

Theo BEA (Bill of Exchange Act 1882) có:

- Chấp nhận vô điều kiện (General acceptance).

- Chấp nhận có bảo lưu (Qualisied acceptance).

- Chấp nhận có điều kiện (Conditional acceptance).

- Chấp nhận một phần (partial acceptance). Ex: “Accepted for £150 only, John Brown”.

- Chấp nhận trả tiền tại một địa phương nhất định (local acceptance).

Ex: “Accepted, payable at A Bank.Ltd and there only, John Brown”.

- Chấp nhận trả tiền vào thời gian nào đó. Ex: “Accepted, payable at six month’s date, John Brown”.

- Chấp nhận trả tiền cho một người.

- Ký hâu hổi phỉều: (Endorsement):

Các loại ký hậu thông dụng:

- Ký hậu để trắng (blank endorsement) (người ký hậu chĩ ký tên).

- Ký hậu theo lệnh hay ký hậu đặc biệt (order endorsement – special endorsement). Ex: “Pay to the order John Brown”…

- Ký hậu hạn chế (Restrictive endorsement). Ex: “Pay to John Brown only”.

- Ký hậu phiếu miễn truy đòi (Without recourse endorsement).

- Ký hậu có điều kiện (Conditional endorsement). Ex: “pay to my daughter Mary Smith, when she finishes college”.

- Bảo lãnh hổi phiếu (aval): lả sự cam kết của người thứ ba trả tiền cho người hưởng lợi hối phiếu khi đến hạn trà tiền.

- Kháng nghi:

Trường hợp đến hạn nhưng hối phiếu không được trả tiền, người hưởng lợi hiện tại của hối phiếu có quyền kháng nghị người trả tiền trước pháp luật.

- Chiết khấu hối phiếu:

Là nghiệp vụ cho vay của Ngân hàng nếu hối phiếu chưa đến hạn trả tiền mà người hưởng lợi hối phiếu cần bán để lấy tiền. Ngân hàng sẽ mua với một giá thấp hơn số tiền ghi trên tờ hối phiếu đỏ, số tiền chênh lệch gọi là lợi tức chiết khấu.

Sau khi đã xem xét về hối phiểu chúng ta trờ lại với phương thức Nhờ thư

Có hai loại nhờ thu:

a. Nhờ thu phiếu trơn (Cỉean collection):

Nhờ thu phiếu trơn là phương thức mà người bán nhờ ngân hàng thu hộ số tiền ghi trên hối phiếu ở người mua, nhưng không kèm theo điều kiện gì cả.

b. Nhờ thu kèm chứng từ (Documentary coilection):

Là phương thức mà người bán sau khi hoàn thành nghĩa vụ giao hảng, lập bộ chứng từ thanh toán nhờ thu (chứng từ gửi hàng và hối phiếu) và nhờ ngân hàng thu hộ số tiền ghi trên hối phiếu đó với điều kiện là người mua trả tiền hoặc chấp nhận trả tiền thì ngân hàng mới trao toàn bộ chứng từ gửi hàng cho người mua để họ nhận hàng.

Tùy theo điều kiện trả tiền, người ta chia phương thức này làm các loại:

D/P – Delivery Of Documentary Against Payment – nhờ thu theo hình thức thanh toán giao chứng từ, gồm: D/P at sight – Thanh toán trả tiền ngay (Khi nhận được tiền thanh toán nhờ thu của khách hàng (người mua), thanh toán viên của ngân hàng giao chứng từ cho khách hàng, yêu cầu khách ký nhận); D/P at X days sight (Delivery of documents against payment of a draft drawn payable at a future date) – Thanh toán hối phiếu có thời hạn (Nhận được chứng từ nhờ thu theo hình thức này, thanh toán viên thông báo cho khách hàng đến chấp nhận hối phiếu có thời hạn. Chứng từ chỉ được giao khi B/E đã được chấp nhận và được thanh toán (Khách hàng có thể ký quỹ 100% trị giá B/E đẻ được nhận ngay chứng từ hoặc thanh toán vào ngày đáo hạn để nhận chứng từ)).

❖ D/A – Delivery of Documentary Against Acceptance – nhờ thu chấp nhận thanh toán giao chứng từ- gọi ngắn là nhờ thu trả chậm (Khi khách hàng có cam kết trả tiền bằng văn bản hoặc ký chấp nhận thanh toán B/E vào ngày đáo hạn, thì thanh toán viên của ngân hàng giao chửng từ cho khách hàng).

❖ D/OT – Delivery of documents on other terms and conditions – Giao chứng từ theo các điều kiện khác, gồm:

- Thanh toán từng phần (Partial Payment): Nhận được bộ chứng từ thanh toán theo hình thức này, thanh toán viên thông báo cho khách hàng và yêu cầu khách hàng: i/ Thanh toán để giao phần chứng từ nhờ thu theo D/P at sight; ii/ Chấp nhận thanh toán để giao phần chứng từ nhờ thu theo D/A.

- Giao chứng từ khi có Giấy hứa trả tiền (Delivery of documents against Promissory notes).

- Giao chửng từ khi có Thư cam kết trả tiền (Delivery of documents against Letters of undertaking to pay).

- Giao chứng từ khi có Biên lai tín thác (Delivery of documents against a Signed trust receipt).

2.2. Qui trình nghiệp vụ

a. Nhờ thu phiếu trơn – Clean collection.

- Người bán giao hàng, lập bộ chứng từ gửi thẳng cho người mua.

- Người bán ký hối phiếu đòi tiền người mua và nhờ ngân hảng thu hộ tiền của hối phiếu đó.

- Ngân hàng bên bán chuyển hối phiếu cho ngân hàng bên mua và nhờ ngân hảng này thu hộ tiền ở người mua.

- Ngân hàng bên mua chuyển hối phiếu cho người mua và yêu cầu trả tiền.

- Người mua trả tiền hoặc từ chối trả tiền, điều này hoàn toàn phụ thuộc vảo thiện chí của họ, có thể chia thành 3 trường hợp:

- Người mua chiếm dụng hàng của người bán vả không trả tiền.

- Người mua từ chối thanh toán và không nhận hàng, người bán phải xử lý:

-

- Thương lượng để bán giảm giá cho người mua.

- Bán cho người khác,

- Vận chuyển về hoặc bỏ đi.

- Người mua đồng ý trả tiền, thông thường sau khi nhận hàng thì người mua mới trả tiền.

- Ngân hàng bên mua chuyển tiền hoặc hoàn lại hối phiếu bị từ chối trả tiền cho ngân hàng bên bán.

- Ngân hàng bên bán chuyển tiền hoặc hoàn lại toàn bộ hối phiếu bị từ chối trả tiền cho người bán.

Phương thức này có nhược điềm là không đảm bảo quyền lựỉ cho người bán, vì việc thanh toán hoàn toàn phụ thuộc vào ý muốn của người mua, tốc độ thanh toán chậm và ngân hàng chỉ đóng vai trò người trung gian đơn thuần mả thôi.

Trường hợp áp dụng phương pháp này:

- Hai bên mua và bán tin cậy lẫn nhau hoặc hai bên cùng trong nội bộ công ty với nhau.

- Dùng đễ thanh toán cước phi vận tải, bảo hiểm, hoa hồng, lợi tức…

b. Nhờ thu kèm chứng từ (Documentary collection) (xem sơ đồ 3.2)

- Người bán giao hàng.

- Người bán lập bộ chứng từ thanh toán trong đó bao gồm bộ chứng từ gửi hàng và hối phiếu chuyển cho ngân hàng và nhờ ngân hàng thu hộ tiền ghi trên tờ hối phiếu đó ở người mua.

- Ngân hàng bên bán chuyển bộ chứng từ thanh toán cho ngân hồng bên mua và nhờ ngân hàng nảy thu hộ tiền ở người mua.

- Ngân hàng bên mua yêu cầu người mua trả số tiền ghi trên hối phiếu đề nhận chứng từ, nếu người mua trả tiền mới trao chứng từ gừi hàng cho họ để nhận hàng, nếu không thì cầm giữ chứng từ lại và báo cho ngân hàng bên bán biết.

- Người mua trả tiền hoặc từ chối trả tiền, có thẻ chia thành 2 trưởng hợp:

- Người mua từ chối thanh toán và không nhận hàng. Người bán phải xử lý tương tự như trên (phần Clean collection).

- Người mua đồng ý trả tiền:

- Nếu là D/P thì người mua phải trả tiền đề được nhận chứng từ đi lấy hàng.

“ Nếu là D/A thì người mua phải chấp nhận hối phiếu, đến thời hạn qui định sẽ trả tiền, để được nhận chứng từ đi lấy hàng.

- Nếu là D/OT thì người mua xuất trình các Giấy hứa trả tiền, Thư cam kết trả tiền, Biên lai tín thác do chính người mua lập, để được nhận chứng từ đi lấy hàng.

- Ngân hàng bên mua chuyền tiền hoặc hoàn lại hối phiếu bị từ chối trả tiền cho ngân hàng bên bán.

- Ngân hàng bên bán chuyển tiền hoặc hoàn lại hối phiếu bị từ chối trả tiền cho người bán.

So với phương thức nhờ thu phiếu trơn, phương thức nhờ thu kèm chứng từ đảm bảo hơn, vì ngân hàng đã thay mặt người bán khống chế chứng từ. Tuy vậy, phương thức nảy vẫn còn những bất lợi cho người bán như:

- Người mua có thể từ chối không nhận chứng từ vì lý do nào đó, như: thị hiếu thay đổi, giá hàng hạ… Tuy quyền sở hữu về hàng hóa vẫn thuộc về người bán, song hàng đã gửi đi rồi, gỉải quyết tiêu thụ ra sao?…

- Thời gian thu tiền về còn quá chậm, nên vốn của người bán vẫn bị ứ đọng.

Những điểm cần lưu ý khi sử dụng phương thức nhờ thu:

Khi áp dụng phương thức thanh toán này, các bên liên quan sẽ tuân theo “Quy tắc thống nhất về nhở thu” (URC 522 – The Uniform Rules for Collection, ICC Pub No 522, 1995 Revision), có hiệu lực từ 1/1/1996.

Theo URC 522 để tiến hành phương thức nhờ thu bên bán phải lập chỉ thị nhờ thu (Collection Instruction) gửi cho ngân hàng ủy thác. Các ngân hàng tham gia nghiệp vụ nhờ thu chỉ được thực hiện theo đúng chỉ thị, với nội dung phù hợp URC được dẫn chiếu. Chỉ thị nhờ thu là văn bản pháp lý điều chỉnh quan hệ giữa ngân hàng với bên nhờ thu. Trong chỉ thị nhờ thu cần nêu rõ những nội dung sau đây:

1/ Các chi tiết về ngân hàng gửi nhờ thu, gồm: tên đầy đủ, địa chỉ, số điện tín SWIFT, số telex, số điện thoại, số fax và số tham chiếu chứng từ.

2/ Các chi tiết về người ủy nhiệm thu, gồm: tên, địa chỉ, số điện tín, số telex, số điện thoại, số fax, số tài khoản.

3/ Các chi tiết về người trả tiền, gồm: tên đầy đù, địa chỉ, số tài khoản, số điện thoại, số fax, telex.

4/ Chi tiết về ngân hàng xuất trình chứng từ, gồm: tên đầy đủ, địa chỉ, số điện tín SWIFT, số điện thoại, số fax, telex.

5/ Số tiền và loại tiền nhờ thu.

6/ Danh mục chứng từ, số lượng của từng loại chứng từ.

7/ Điều khoản nhờ thu và điều khoản chuyền giao chứng từ.

8/ Phí nhờ thu.

9/ Lãi suất phải thu (nếu có), ghi rõ kỳ hạn tính lãi là 360 hay 365 ngày.

10/ Các chỉ thị trong trường hợp từ chối thanh toán, từ chối chấp nhận.

Khi lập hối phiếu đòi tiền người mua cần lưu ý: chính người mua là người trả tiền chứ không phải ngân hàng, vỉ vậy hối phiếu phải ghi tên người trả tiền là người mua với đầy đủ chi tiết.

29 Th12 2020

28 Th12 2020

29 Th12 2020

29 Th12 2020

28 Th12 2020

28 Th12 2020